Daan Killemaes, hoofdredacteur ad interim bij Trends, hakt fel in op Elio Di Rupo. Die zou gezegd hebben dat zijn regering de voorbije twee jaar voor 22 miljard euro bespaard heeft, de loonlasten met 4,7 miljard euro verlaagd en voor een daling van de rentelasten met 1,5 miljard euro gezorgd. In een opiniestuk verwijt Killemaes aan Di Rupo dat hij “zich gespecialiseerd (heeft) in het lanceren van miljardencijfers die kant noch wal raken.” Ik vind geen tekst op internet terug waar Di Rupo deze cijfers citeert, dus ik baseer me op wat Daan Killemaes schrijft. [update: in een Twitter-reactie verwees Killemaes naar een artikel uit De Tijd van 16/1 pg6. Ik vermoed dat het dit artikel betreft.]

Daarbij gaat Killemaes vooral in op de daling van de rentelasten met 1,5 miljard euro:

In de begroting voor 2014 staat nochtans zo’n 11,5 miljard euro aan rentelasten op de federale schuld ingeschreven, ongeveer evenveel als de voorbije jaren. Maar, redeneert de premier, zonder de installatie en het werk van de regering-Di Rupo was die rentelast al opgelopen tot 13 miljard euro op jaarbasis. Bij de vorming van de regering bedroeg de langetermijnrente 6 procent, terwijl ze sindsdien gedaald is tot 2,3 procent. Aangezien de federale overheid elk jaar 40 miljard euro moet vinden op de kapitaalmarkt, om het overheidstekort te financieren en de schulden te herfinancieren, levert een rentedaling snel vrij veel besparingen op. Een daling 6 naar 2,5 procent kan inderdaad in enkele jaren tijd 1,5 miljard euro op jaarbasis opleveren.

Dus indien men aanvaardt dat België zonder regering 6 procent zou betalen in plaats van 2,3 procent, dan heeft deze regering gezorgd voor een daling van 3,7 procentpunt. Op 40 miljard is dat inderdaad ongeveer 1,5 miljard dat de overheid per jaar minder moet betalen.

Maar, zo stelt Killemaes, het klopt helemaal niet dat België zonder regering nu nog steeds 6% zou moeten betalen:

Het genie van het cijfer van Di Rupo is natuurlijk de 6 procent als uitgangspunt te nemen, en te veronderstellen dat de dalende rentevoet volledig de verdienste is van de federale regering. Quod non. De rente piekte in november 2011 maar heel kort op 6 procent, en bovendien was die piek veel meer de vrucht van een escalerende eurocrisis dan van de Belgische politieke crisis.

Dus ja, de regering mag wel wat krediet nemen voor de daling van de rente, aldus Killemaes, maar het was toch vooral de crisis in de eurozone die de rente deed pieken (en daarna deed dalen).

Rentedaling niet typisch Belgisch

Deze discussie is niet zo gemakkelijk te beslechten, omdat het een sterk ‘wat als’ gehalte heeft. We kunnen niet weten wat er zou gebeurd zijn als er geen regering zou gevormd zijn in november 2011. We vermoeden dat de toestand zou verslechterd zijn, maar hoeveel slechter is moeilijk te zeggen. Dat de stemming over België niet optimistisch was, is een understatement: De Wever sprak in december 2010 van de zieke man van Europa; Thomas Leysen begin 2010 dat België het Griekenland aan de Noordzee kon worden. Het zijn uitspraken uit 2010, maar anderhalf jaar regeringsvorming en een stijgende rente zorgden in november 2011 niet voor veel meer optimisme.

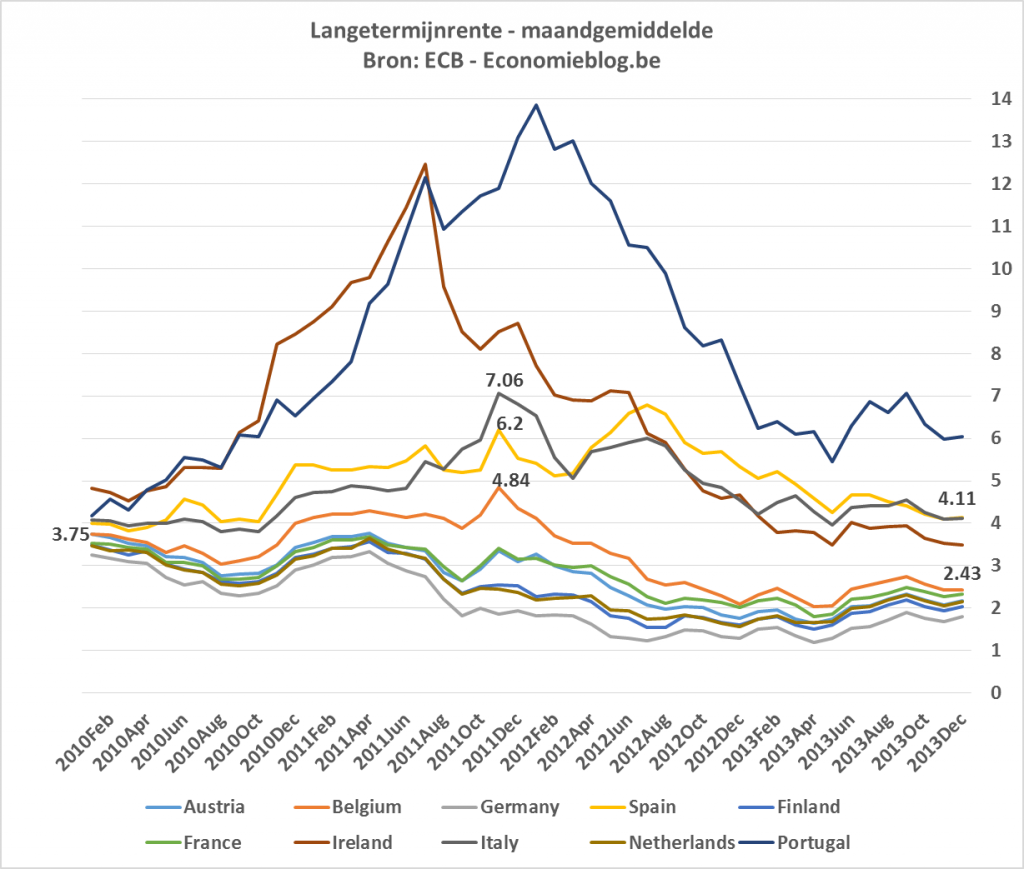

Toch denk ik dat Killemaes hier een punt heeft: de daling van de rentelasten is voor een groot deel niet typisch Belgisch. De figuur hieronder toont de maandgemiddelden van de langetermijnrente van verschillende eurolanden van januari 2010 tot december 2013. Data komen van de ECB. De rente steeg in november 2011 scherp in België (oranje lijn), maar ook in Spanje (geel) en Italië (donkergrijs) en in mindere mate in Frankrijk en Oostenrijk. Echter niet in Duitsland, Finland en Nederland. Ierland en Portugal lijken een ander patroon te vertonen.

Na de piek in november 2011 daalt de rente overal, behalve in Portugal, waar hij nog even doorstijgt, om daarna ook te dalen. De Italiaanse en vooral de Spaanse rente stijgt nog in mei-juni 2012; een piek die België vermeden heeft, wat Killemaes ook erkent. Op dat moment neemt de ECB de beslissing om de eurozone te redden, whatever it takes. Waarna de rente nog verder daalt.

Wat de figuur ook duidelijk laat zien is dat België begin 2010 bij de kernlanden behoort, weliswaar aan de bovenkant. Spanje en Italië zitten net iets boven de kernlanden. Vanaf juni 2010 en doorheen 2011 betaalt België stelselmatig meer dan de overige kernlanden, en Spanje en Italië veel meer. Na november 2011 vermindert de kloof stelselmatig tot België eind 2012 terug bij de kernlanden behoort, zij het opnieuw aan de bovenkant. Spanje en Italië blijven echter ook eind 2013 een pak boven de kernlanden hangen.

Een Italiaans scenario geeft hogere interest (prijseffect)…

Wat volgens mij een goed ‘wat als’-scenario is, is België vergelijken met Spanje en Italië: indien er in november 2011 geen regering zou gevormd geweest zijn, dan is het realistisch te veronderstellen dat de Belgische rente naar Italiaanse en Spaanse niveaus gestegen zou zijn.

Maar dan moet de redenering doorgetrokken worden: dat betekent dan ook dat België ook zou genieten van het ECB-vangnet en dan zou de Belgische rente vandaag geen 6% zijn, maar wel iets meer dan 4%, het niveau dat Spanje en Italië nu hebben. Dat is ongeveer 1,7 procentpunt meer dan België in nu betaalt (en dus geen 3,7 procentpunt).

Op basis van data NBB moet België jaarlijks 75-80 miljard op de financiële markten ophalen (en geen 40 miljard zoals Killemaes beweert). België kiest om ongeveer de helft daarvan op de kortetermijnmarkt te financieren. Op de kortetermijnmarkt kan men tegen lager tarief financieren. Ik vind die tarieven echter niet terug op ECB.

Met een assumptie dat de spread onafhankelijk is van de looptijd (wat ik zelf betwijfel), betekent dit dat België 1,7 % * 75 miljard = 1,27 miljard minder aan rentelasten betaalt doordat het een Italiaans en Spaans scenario vermeden heeft (het vermijden van een Iers scenario betekent een lagere winst; het vermijden van een Portugees scenario een hogere winst). Als je aanneemt dat de spread halveert voor een korte looptijd (wat me realistischer lijkt: vergelijk hier de yield curve van AAA-bonds met die van ‘all bonds’), dan kom je tot 0,95 miljard euro winst in vergelijking met een Spaans of Italiaans scenario.

… én hogere schuld (volume-effect)

Dat is een pak lager dan de 1,5 miljard dat Di Rupo als winst beweert te hebben. Echter, dit is slechts een prijseffect. Er is ook nog een volume-effect. Indien België werkelijk een Spaans of Italiaans scenario zou gevolgd hebben, dan zou dat wellicht ook een minder sterke economische groei betekend hebben. Dus ook minder ontvangsten en meer uitgaven (aan bijvoorbeeld werkloosheid). De Belgische schuldratio zou dus zeer waarschijnlijk nog hoger opgelopen zijn.

Nu steeg de Belgische schuldratio van 2011 tot 2013 maar beperkt, namelijk met 2 procentpunt, van 98% tot ongeveer 100%. In Italië en Spanje is de procentpunt-stijging respectievelijk 12 en 24 procentpunt voor dezelfde periode (gegevens Ameco). Als België een Italiaans scenario zou gevolgd hebben, dan zou er op twee jaar dus nog eens 10 procentpunt schuld bij gekomen zijn, of zo’n 40 miljard euro (ter vergelijking: tijdens het Belgisch malgoverno van eind jaren 70 – begin jaren 80 kwam er jaarlijks 10 procentpunt schuld bij gedurende vier jaar). Die 40 miljard euro extra schuld zou dan gefinancierd moeten geworden zijn tegen de huidige Italiaanse rente of zo’n 4%, wat neerkomt op 1,6 miljard euro.

Dat bedrag moet dan geteld worden bij de 0,95 miljard euro van hierboven, wat een totale vermeden rentelast van 2,55 miljard euro oplevert. Volgens die berekening heeft Di Rupo zijn prestatie met 1 miljard onderschat. En als een Spaans scenario wordt genomen, zou Di Rupo zijn prestatie met meer dan 2,5 miljard euro onderschatten.

Wat als…

Dit is uiteraard zeer speculatief. Zoals hierboven reeds gezegd: we weten niet wat er zou gebeurd zijn indien we geen regering zouden gehad hebben. Maar het is weinig waarschijnlijk dat België nu nog steeds 6% rente zou moeten betalen indien we nog steeds in lopende zaken zouden zijn. Anderzijds lijkt een Italiaans scenario in lopende zaken niet onrealistisch: beide landen hebben (of hadden ) een instabiel politiek klimaat en een hoge overheidsschuld.

Tot slot, waaraan al te gemakkelijk wordt voorbijgegaan is het risico dat België zou gelopen hebben zonder regering: nu weten we dat Mario Draghi in 2012 eindelijk deed wat een voorzitter van de ECB al lang had moeten doen: alles doen wat nodig is om de euro te redden. Maar in november 2011 was dat helemaal niet zo evident. Toen was een scenario van het opbreken van de euro realistisch, en het was al even realistisch te denken dat een België in lopende zaken dan niet tot de kernlanden zou behoord hebben, met alle economische gevolgen van dien.

louis

January 26, 2014 at 11:16amInderdaad, zeer speculatief en een schoolvoorbeeld van “zich rijk rekenen” of mooier gezegd alles laten afhangen van de opportuniteitskost. Eigenlijk flauwekul dus, de echte KPI (key performance indicator) id het overheidsbeslag op het BNP, 60%. Met stip op het wereldwijde podium van overheidsbeslag, alle ander argumenten over hoeveel goeds er wel niet mee gedaan wordt is ook flauwekul, de doelstelling moet elk jaar opnieuw zijn: hoe kunnen we meer doen EN minder kosten = effectiever EN efficienter.

Kurt Verstegen

January 27, 2014 at 10:11pmAndreas,

Mooi stuk. Even ter info, die kortetermijn rentes kan je vinden op de site van de NBB:

http://www.nbb.be/belgostat/PublicatieSelectieLinker?LinkID=620000036|910000082&Lang=N

Dat zijn rentevoeten van de schatkistcertificaten <12 maanden op de secundaire markt.

Gr

Kurt

Andreas Tirez

January 28, 2014 at 11:55pmKurt, bedankt, maar kan ik hiermee weten wat de spread is met bijvoorbeeld de kortetermijnrente met Duitsland? Dat zijn toch enkel gegevens voor België?