Afgelopen maandag werd in de kantoren van CEPS een conferentie georganiseerd over de duurzaamheid van de Belgische overheidsfinanciën. Het programma bestond uit een bespreking van de overheidsschuld, de pensioenen en over de staatshervorming (de slides vindt u hier). Hieronder bespreek ik het deel over de overheidsschuld.

Algemeen werd erkend dat België het de laatste 20 jaar zeer goed gedaan heeft wat betreft de staatsschuld: de schuld werd in de periode 1993-2007 afgebouwd van 134% naar 84%. Door de crisis steeg deze weer tot 100%, maar deze stijging was veel minder groot dan in de andere Europese landen, zeker in de eurozone, waardoor de kloof met de rest verminderd is (ik heb hierover al meermaals geblogd, zie bijvoorbeeld hier en hier).

Wat mij opviel was de presentatie van Peter Vanden Houte, hoofdeconoom bij ING, toen hij het “marktsentiment” vertolkte. We zijn het al min of meer vergeten, maar in november 2011 zag het er voor België echt niet goed uit: meer dan 500 dagen geen regering, een afwaardering van de kredietstatus door S&P en een rente op de overheidsschuld die piekte tot bijna 6%.

Dat gevaar is nu volledig verdwenen. De criticasters van de federale regering minimaliseren echter graag wat de impact is van de vorming van die regering op het huidige stabiele en relatief gunstige klimaat wat betreft de Belgische overheidsschuld. Ze stellen dat eind 2011 in meerdere landen van de eurozone de rente piekte, omdat het algemene economische klimaat negatief was. De terugkeer naar een normaler economisch klimaat is dus niet zozeer te danken is aan de vorming van de federale regering, maar aan factoren waar die federale regering geen vat op heeft.

Stabiele federale regering vermijdt hoge financieringskosten

Vanden Houte sprak dat in zijn presentatie impliciet tegen. Hij onderscheidt twee belangrijke zaken die eind 2011 de financiële markten bezighielden en die specifiek voor België negatief waren: (1) het feit dat België al 500 dagen geen regering had, met een afwaardering van S&P tot gevolg en (2) het feit dat het opbreken van België een realistisch scenario werd, waardoor de onzekerheid over het terugbetalen van de overheidsschuld steeg, en dus ook de risicopremie (en het rentepeil).

Er gebeurden twee zaken die dat beeld compleet veranderden: ten eerste was er de vorming van de regering Di Rupo in november 2011; ten tweede, werden de zogenaamde ‘Leterme-bons’, staatsbons voor de particulier, een groot succes. Daardoor drong het tot de financiële markten door dat de financieringsbehoeften van de Belgische overheden lokaal gefinancierd konden worden. De Belgische overheid kan dan wel armlastig zijn, de modale Belg zelf is rijk; en had blijkbaar voldoende vertrouwen in de terugbetaling van de schuld van zijn eigen overheid. Dat werd met de Leterme-bons ook voor de financiële markten duidelijk.

Deze twee gebeurtenissen hadden een grote, positieve impact op hoe België werd bekeken door de financiële marktspelers. Dat is te zien op de onderstaande figuur, uit de presentatie van Vanden Houte. De figuur toont de risicopremie specifiek voor België: vóór de regeringsvorming is deze positief en piekt ze eind 2011. Na de regeringsvorming (en de Leterme-bons) valt deze risicopremie sterk terug. En blijft ze gestaag dalen -omdat het duidelijk wordt dat Di Rupo I stabiel is?- en wordt deze halfweg 2012 zelfs negatief en verlaagt zo de rente die betaald moet worden.

Bron: ING (Peter Vanden Houte)

Los van wat de regering Di Rupo ook gedaan heeft, is de vorming van een stabiele regering op zich een besparing geweest, namelijk door lagere financieringskosten (en het vermijden van hogere financieringskosten). Ik heb eerder een poging gedaan om dat effect te kwantificeren: vanaf 2014 zou dat ongeveer 2,5 miljard euro per jaar opleveren. Deze berekeningen hebben een hoog ‘wat als’-gehalte, maar door de presentatie van Vanden Houte wordt deze analyse volgens mij ondersteund.

Lopende rekening en concurrentiekracht

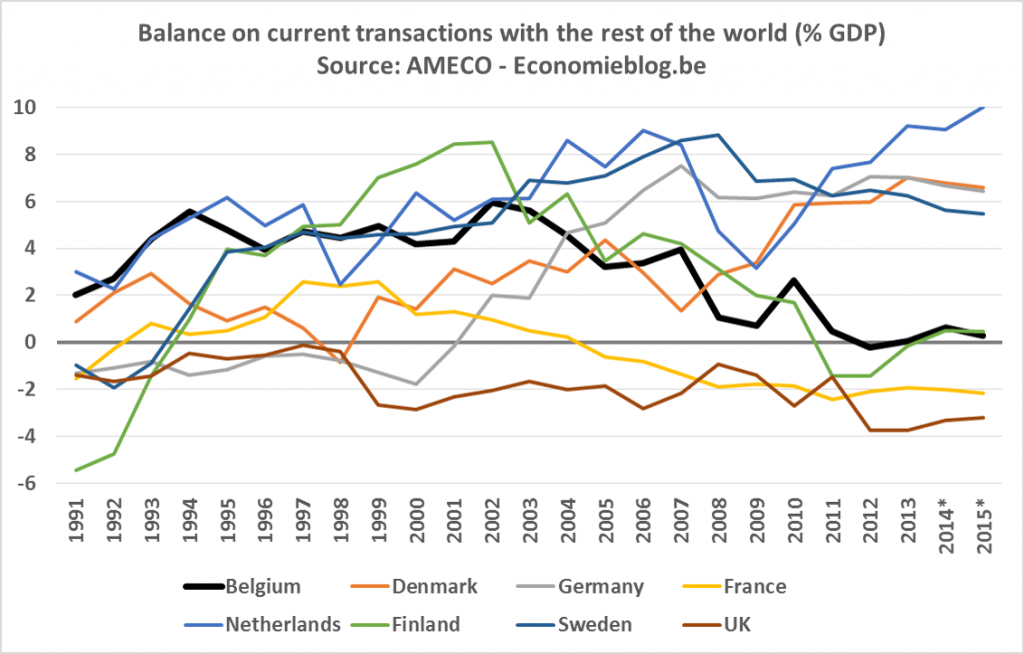

Maar Vanden Houte had ook slechter nieuws over België. België mag dan wel de crisis goed doorstaan hebben, hij stelde zich vragen bij het teruglopende surplus op de lopende rekening. De onderstaande figuur heb ik gemaakt op basis van cijfers van AMECO en toont de balans van de lopende transacties met de rest van de wereld, in procent van het BBP (onder rubriek 10 van AMECO). De zwarte lijn geeft de evolutie voor België, de zeven andere landen zijn de buurlanden van België en 3 noordse landen.

Hoewel enkel in 2012 er een licht negatieve balans werd genoteerd, is het duidelijk dat het surplus dat België historisch had, sterk is afgenomen. Vooral van 2007 op 2008 daalt deze sterk. Dat kan wijzen op een afnemende concurrentiekracht van België. In 2013 presteert België op hetzelfde niveau als Finland, beter dan Frankrijk en UK, maar slechter dan Duitsland, Nederland, Zweden en Denemarken.

Dat lijkt in tegenspraak met de eerdere vaststelling dat België de crisis relatief goed heeft doorstaan. Vanden Houte gaf als mogelijke verklaring dat België vooral jobs gecreëerd heeft in de publieke sector. Met de huidige crisis, die veroorzaakt wordt door een vraaguitval, zorgt dit er effectief voor dat België niet in een negatieve spiraal terechtgekomen is. Maar het zou op langere termijn wel kunnen leiden tot verlies aan concurrentiekracht.

Aantal ambtenaren stijgen bij regio’s en gemeenten

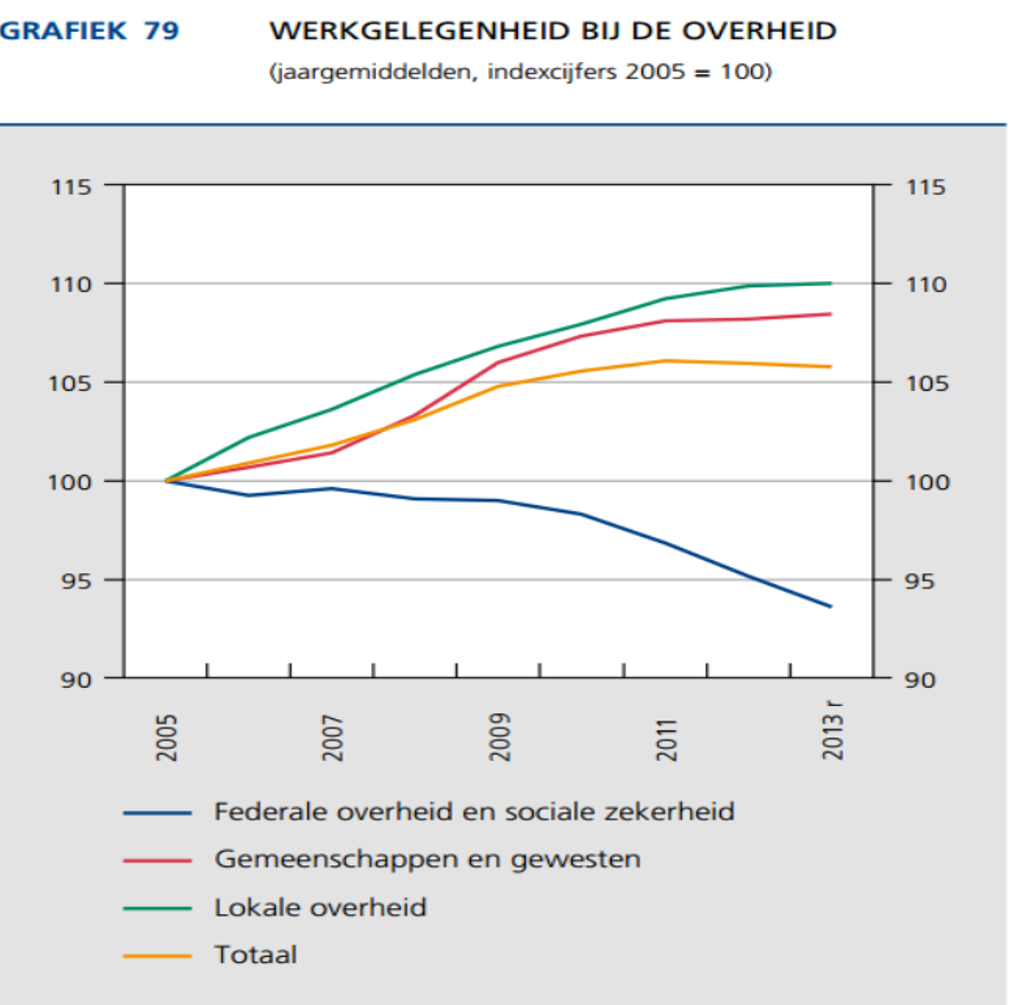

De figuur hieronder komt uit het recente jaarverslag van de Nationale Bank en toont de werkgelegenheid bij de overheid. De totale werkgelegenheid (gele lijn) is tussen 2005 en 2009 inderdaad gestegen met ongeveer 5%, maar daarna was de stijging van de totale werkgelegenheid bij de overheid nagenoeg nul.

De sterke afname van de balans van de lopende transacties gebeurt voornamelijk tussen 2007 en 2008 (zie bovenstaande figuur). Daarna kabbelt de balans wat voort, nog net positief (behalve in 2012).

Bron: jaarverslag 2013 NBB

Uit de figuur blijkt bovendien dat het aantal ambtenaren van de federale overheid en de sociale zekerheid sinds 2009 sterk is afgenomen, met meer dan 5% (blauwe lijn). De toename zit dus bij de regio’s en de lokale overheid. Op basis van deze cijfers kan de huidige federale regering niet verantwoordelijk gesteld worden voor de afnemende concurrentiekracht, indien dit zou veroorzaakt worden door een stijging van het aantal ambtenaren.

Een andere verklaring zou kunnen dat er door de (federale) overheid veel werkgelegenheid gesubsidieerd wordt zonder dat deze werkgelegenheid bij de overheid geteld wordt. Het gaat dan -denk ik- vooral over de werkgelegenheid via dienstencheques. Maar dit debat wordt dan wel complexer, omdat er heel wat andere effecten relevant zijn, buiten de loutere overheidssubsidie: dienstencheques zorgen ervoor dat tweeverdieners makkelijker kunnen blijven werken, halen mensen uit de werkloosheid of halen ze uit het zwart circuit (met opbouw van sociale rechten). De netto-kost (of winst) is dan veel moeilijker te berekenen, ook al omdat de cijfers niet vlot beschikbaar zijn.

Conclusie

Mijn conclusie van dit deel van de studiedag is dan ook dat België de laatste jaren relatief goed gepresteerd heeft op economische vlak en op vlak van de overheidsschuld. De vorming van Di Rupo I en de Leterme-bons hadden een duidelijke, positieve impact op hoe de financiële marktspelers België percipiëren. Plots was er terug vertrouwen en keerde België terug in het clubje van de kernlanden. Het is een prestatie die niet mag geminimaliseerd worden.

De mogelijke afname van de concurrentiekracht moet zorgen baren, maar een stijging van het aantal ambtenaren lijkt me niet de oorzaak. Ik zeg hiermee niet dat het overheidsapparaat niet moet afgebouwd worden. Het lijkt me gewoon moeilijk hard te maken dat de lichte stijging van het aantal ambtenaren van de laatste jaren de concurrentiekracht significant zou verzwakt hebben (meer nog, sinds 2011 is er volgens de grafiek van de NBB een lichte daling van het aantal ambtenaren).

PS: Op de studiedag was er ook nog een deel over de vergrijzing en de betaalbaarheid van de pensioenen. Hier doet België het duidelijk veel minder goed dan andere landen. Ik heb hierover in het verleden al een paar keer geblogd (bijvoorbeeld hier, hier en hier).

paul

March 4, 2014 at 1:21pmU hebt ogenschijnlijk nog nooit gehoord over de QE van VS, en in het zog de QE van de ECB… (aangezien de QE van de VS zorgt voor bvb een verdubbeling van de munt, en de EURO/$ koers zogoed als ongewijzigd is, is er in Europa ook een QE gebeurd)

De verdienste van de lage interestvoet op Leterme en Dirupo zetten, is nogal eenzijdig politieke marketing doen. Laten we zeggen het heeft geholpen, naast vooral het Europese kanon om schulden te kopen van landen in miserie zoals Griekenland, Italie, Portugal, zolang en zoveel als nodig…

Jan

March 4, 2014 at 1:40pmDe grafiek van Vandenhoute met de spreads ten opzichte van een korf van NL, IT, FR zuivert net de Belgische rente-evolutie van internationale elementen zoals QE (want die beïnvloeden ook NL, IT, FR spreads). Je ziet duidelijk een correctie eind 2011.

Andreas Tirez

March 4, 2014 at 1:36pmToch wel, maar dat zou dan een effect moeten hebben op _alle_ eurolanden, terwijl de figuur van Vanden Houte de risicopremie specifiek voor België tracht te kwantificeren.

Ook de uitspraak van Draghi dat de ECB alles in het werk zou stellen om de euro te redden dateert van eind juli 2012, terwijl de risicopremie al negatief wordt vóór de helft van 2012. Zelf stel ik me wel de vraag van waar halfweg 2012 die scherpe daling van de risicopremie komt.

nicolas

March 4, 2014 at 2:01pmSamenvattend: de financiële markten percipiëren een economie van een land _met_ een regering als stabieler dan 1 zonder een regering.

Hoewel u geen enkele causaliteit aantoont in uw cijfers, lijkt me dit toch aannemelijk.

Felicitaties om het vormen van een regering lijken me echter misplaatst en wijzen idd op politieke marketing.

Wim

March 4, 2014 at 6:17pmDraghi’s uitspraak kwam naar ik mij herinner na een aantal andere politieke oplossingen die weliswaar niet voldoende waren maar wel de markten (tijdelijk) kalmeerden. Dat lijkt me toch een aantal van de omgekeerde pieken te verklaren.

Ik vraag me wel af hoe je *enkel* de belgische risicopremie modelleert. Sowieso zou zo’n piek buiten de eurocrisis onwaarschijnlijk geweest zijn. Dat valt toch niet van elkaar te scheiden?

Current account balance: inderdaad is die hoger in bv nederland, maar kunnen we ook naar de absolute bewegingen kijken? Het lijkt me dat zeker Nederland artificieel de lonen laag heeft kunnen houden dmv meer werkloosheid, maar dat lijkt me niet iets dat je wil repliceren in naam van competitiviteit (het moment om dat te doen moet dan wel ooit komen natuurlijk).

paul

March 4, 2014 at 11:22pmWel het systeem van de ECB met LTRO heeft gewoon het risico voor onze banken weggenomen.

Dit risico woog op ons land, en is dus verdwenen..

http://nl.wikipedia.org/wiki/LTRO

De enige die daar aan geholpen heeft, is dus Europa.

Om die theorie te bewijzen van bankenstabilisatie, zou je dus de spread van Slovenie met Belgie moeten vergelijken en de spread van België met Duitsland-Nederland-Finland, Belgie met Frankrijk-oostenrijk-Italie dan de vergelijking die we nu voorgeschoteld krijgen.

De reden voor de spread in de euro waren divers:

■ countries that had unreasonable government spending (Greece,Portugal)■ countries that experienced a property bubble and later a crush (Ireland,Spain)■ countries that went down mainly because of the banking system(Belgium, Slovenia)■ countries with weak debt metrics and exposed to weaker countries(France, Austria, Italy)■ core countries, considered more stable than the peers (Germany,Netherlands, Finland

paul

March 6, 2014 at 1:48pmWat doe je met dit gegeven:

de gedaalde kredietwaardigheid van Belgie…

http://www.t-online.de/wirtschaft/schuldenkrise/id_68222252/europaeische-schuldenkrise-jetzt-auch-in-belgien-und-finnland.html

Volgens de deskundigen rapporteerde België en Finland in de eerste helft van 2013 voor het eerst sinds de invoering van de euro een afnemende kredietwaardigheid

Ter vergelijking: Terwijl de standaard index in Finland van 2008 tot de eerste helft van 2013 door zeven punten naar min 0,1 punten daalde, daalde het van België in dezelfde periode van 4,7 naar min 0,5 punten. Beide toestanden zijn toegeschreven aan de CEP in risico categorie drie, die wordt gekenmerkt door een “dalende leencapaciteit.”

we lenen ons arm…

Johan

March 7, 2014 at 12:05amWe lenen ons arm……..

2 opmerkingen over die default studie Paul

“we” is niet alleen de overheid die hier uniek in de blog besproken wordt !

Der cepDefault-Index berück-sichtigt daher neben den Staatshaushalten auch das Kreditverhalten der Banken, Unternehmen und Konsumenten und misst entsprechend die Entwicklung der Kreditfähigkeit des Landes insge-samt.

Volgens die CEP default studie consumeren wij particulieren teveel en veroorzaken wij de “default”

Damit die belgi-sche Kreditfähigkeit wieder zunimmt, muss die Konsumneigung sinken. Dies würde dazu führen, dass mehr inländisches Geld für Investitionen zur Verfügung steht, so dass der Auslandskreditbe-darf sinkt.

We zouden volgens CEP 98,6% van ons inkomen consumeren. Veel teveel volgens CEP

Ik dacht dat we juist teveel spaarden ? Dat we het éne na het andere spaarrecord breken ?